Как вернуть деньги за навязанные услуги в банках и МФО

30 декабря 2021 года в силу вступили два важных для заёмщиков закона. В течение 14 календарных дней после оформления договора клиент может отказаться от любой услуги, которую он приобрёл вместе с кредитом или займом. Раньше такой «период охлаждения» действовал только для добровольных страховок. Кроме того, теперь всем профессиональным кредиторам — от банков до ломбардов — запрещено заранее проставлять «галочки», означающие согласие клиента с предлагаемыми допуслугами, в договоре.

Как нам навязывают услуги?

Сложно представить ситуацию, когда нуждающийся в деньгах человек готов оплатить не только кредит, но и услуги теледоктора или мастера на час. В банках и МФО это понимают, однако продажа таких услуг для них выгодна, поэтому случается, что недобросовестные менеджеры пытаются навязывать заёмщикам все что попало, лишь бы получить свою комиссию.

Происходить это может по-разному. Например, клиенту могут заявить, что без дополнительных услуг кредит получить невозможно. Или же ставка значительно вырастет. Как правило, менеджер звучит убедительно, и заёмщик соглашается на невыгодные для себя условия. Ведь мало кто помнит, что отказ от приобретения какой-либо услуги не влияет на возможность получения кредита или займа, а процентная ставка может быть повышена только при отказе от страховки, которая покрывает риски обслуживания долга. К счастью, теперь у потребителей есть 14 дней, чтобы разобраться в ситуации и отказаться от навязанных опций.

Иногда клиенту просто не сообщали о дополнительной услуге, просто проставляли в многостраничном договоре нужные «галочки». Неподготовленному человеку сложно сориентироваться в терминах, часто он спешит или же просто настолько доверяет банку, что и не считает нужным перепроверять в договоре все то, что ему так красиво расписали на словах. Так что на такой «автоматизированный» способ попадались многие заёмщики. Однако теперь он вне закона. И это касается как ранее напечатанной, так и электронной формы на сайте либо в мобильном приложении.

«Не исключено, что человеку действительно нужны какие-то дополнительные услуги и он готов их приобрести вместе с кредитом. Но это должно быть осознанным и добровольным решением и ни в коем случае не условием получения кредита или займа», — отмечает руководитель Службы по защите прав потребителей Центрального банка Михаил Мамута.

Какие услуги навязывают?

Чаще всего Банки и МФО предлагают в качестве дополнительной услуги страховки. Дело в том, что финансовые организации получают за их продажу комиссии от страховщиков. О подобном случае рассказал житель Калининграда.

«Как всегда приятный кредитный специалист рассказал все условия кредитования, объяснил процентную ставку и поведал о финансовой защите. Сначала я возразил, мол зачем мне финансовая защита я и так застрахован. После чего кредитный специалист пояснил, что по данной программе кредитования она необходима и ее можно вернуть за неиспользованный период», — отметил мужчина. В итоге калининградец заплатил за страховку на 72 месяца 150 тысяч рублей, а после погашения кредита через год не смог вернуть средства за неиспользованный период.

В 2018 году заёмщики получили возможность подавать в течение 14 дней после оформления договора заявление об отказе от страховок и возврате денег за них. Так что кредиторы проявили изобретательность и стали предлагать другие опции: от смс-информирования до медицинских услуг. А в МФО это могут быть даже услуги мастера на час. Часть предложений не несёт никакой пользы для заемщика, а многие вообще входят в стандартный набор услуг, обеспечивающих выдачу займа или кредита. По закону, клиент в принципе не должен платить за них дополнительно.

Как рассказывает жительница Калининграда, она купила в магазине два телефона, воспользовавшись услугой «Онлайн-кредит». В заявке она отказалась от всех дополнительных услуг и страховок. Когда она получила договор, то перепроверила отсутствие «галочек».

«Впоследствии заметила, что сумма кредита несколько выше, чем стоимость покупки. И разумеется, нашла дополнительную услугу, которая мало того, что абсолютно бесполезна, так ещё и втихаря включена в тело кредита! Условия данной услуги я еле-еле нашла в интернете, потому что в договоре о ней нет ни слова», — возмущается женщина. Опция включала бесполезные для клиентки функции: смс-оповещение, выделенную телефонную линию и пополнение через кассы без комиссии.

Частые жалобы на банки и МФО, которые мы получаем, — как раз на навязанные платные услуги к кредитам и займам. Человек приходит за займом или кредитом, а уходит, иногда даже не подозревая об этом, с целой „корзиной“ услуг в придачу, в которой и помощь на дорогах, и подписка на онлайн-кинотеатр, и чего там только нет. Формально он сам на все это согласился, подписал заявление и договор, и доказать навязывание тут очень сложно. Теперь ситуация меняется — не нужно никому ничего доказывать, можно просто без объяснения причин сдать всю эту навязанную „корзинку“ обратно и вернуть деньги. Однако это можно сделать только в течение первых двух недель, то есть еще до первого платежа. И если при оформлении кредита или займа вы не смогли или не успели внимательно прочитать документы либо не обратили внимание на текст мелким шрифтом на 30-й странице, сделайте это как можно скорее, — объяснил Михаил Мамута.

Как кредиторы скрывают переплату по кредиту или займу?

Банк или МФО может не включить сумму, которую необходимо заплатить на дополнительную услугу, в полную стоимость кредита (ПСК). Напомним, что её указывают на первой странице договора в верхнем правом углу. Так что заёмщик может обнаружить только при первом платеже, что ему придётся отдавать за кредит больше, чем он рассчитывал по заявленной процентной ставке.

Поэтому в Госдуме уже рассматривается законопроект, по которому в ПСК должны учитываться любые платежи заемщика в пользу кредитора и третьих лиц, если кредит выдается при условии оплаты дополнительных услуг и это указывается при оформлении кредитного договора. Или же в зависимости от согласия или отказа от этих услуг могут изменяться условия выдачи кредита. При этом кредитор будет обязан также предложить альтернативный вариант кредита без дополнительных услуг, рассчитать по нему ПСК и проинформировать заёмщика о размере получившейся суммы.

Как вернуть деньги?

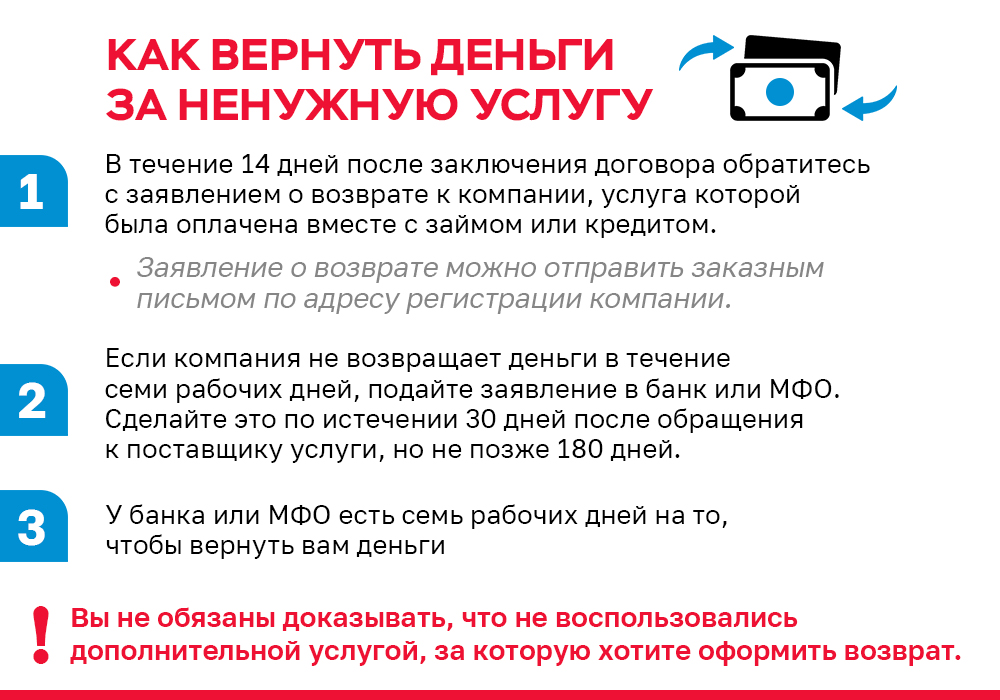

Если вы обнаружили ненужную услугу, то необходимо в течение 14 календарных дней обратиться в компанию, услугу которой вы оплатили вместе с займом или кредитом. Будьте внимательны: часто услугу оказывает не сам кредитор, а его партнер, найдите контакты этой организации в договоре (электронная почта, мессенджер и так далее). Заявление о возврате в любом случае можно отправить и заказным письмом по адресу регистрации фирмы. У компании будет семь рабочих дней, чтобы перечислить вам деньги за вычетом стоимости фактически оказанных услуг.

Если компания не возвращает деньги или просто пропустила все сроки и не выходит на связь, то надо подать такое же заявление о возврате в банк или МФО. На этот раз укажите в заявлении, что обращались к компании-партнеру. Обратите внимание: обратиться кредитору за возвратом денег можно только по истечении 30 дней после обращения к поставщику услуги, но не позже 180 дней с этого момента.

У финансовой организации будет также семь рабочих дней на возврат. При этом уже банк или МФО должны сами разбираться со своим партнером, потому что так или иначе – а они должны нести ответственность за качество его работы. Так у кредиторов будет больше мотивации сотрудничать с ответственными компаниями, которые предлагают действительно полезные услуги.

И самое главное: заёмщик не обязан доказывать, что он не воспользовался дополнительной услугой, за которую он хочет вернуть деньги.

Куда жаловаться?

При оформлении заявления на кредит или заём оказалось, что за вас уже проставлены «галочки» на оплату дополнительных услуг? Сделайте скрин или фотографию, а затем приложите эту иллюстрацию к жалобе в интернет-приёмной Центрального банка.

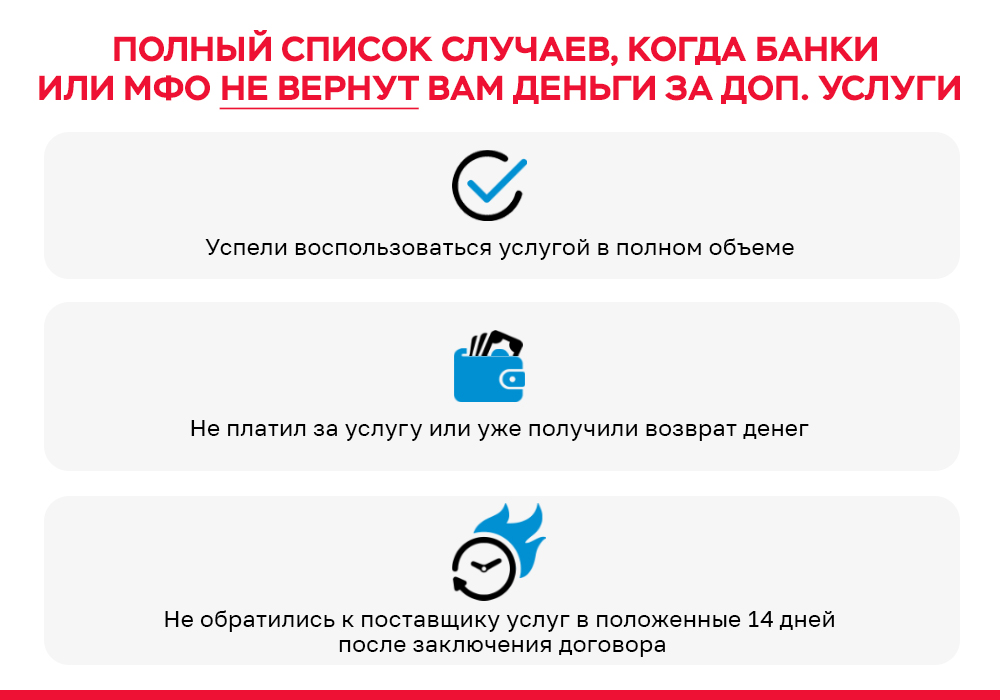

Туда же надо обратиться, если банк или МФО отказываются возвращать деньги за навязанную услугу. При этом есть список, когда организации имеют на это законное право:

-

заёмщик не успел обратиться к лицу, которое оказало услугу, в положенные 14 дней после заключения договора,

-

заёмщик успел воспользоваться услугой в полном объёме,

-

заёмщик не платил за неё или же

-

ему уже вернул деньги поставщик услуги.

К жалобе в интернет-приемную Центробанка необходимо приложить договор и переписку с кредитором.

Эксперты проверят поступившую информацию. Специалисты могут даже использовать режим «тайного покупателя». С кредитором проведут необходимую работу и ему может грозить наказание.