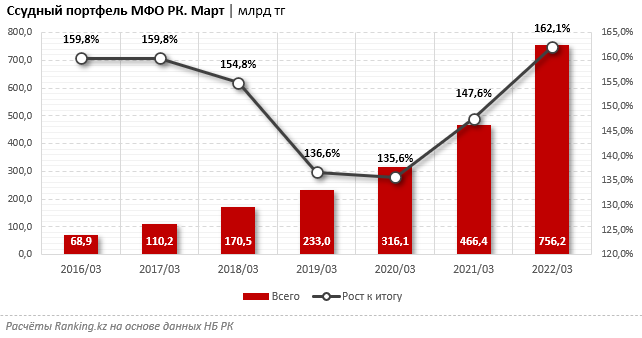

Ссудный портфель микрофинансовых организаций вырос сразу на 62% за год

741Рынок микрофинансовых организаций (МФО) динамично растет – это один из наиболее быстро развивающихся секторов финансового рынка.

На конец первого квартала текущего года портфель выданных микрокредитов достиг уже 756,2 млрд тг — на 62,1% больше, чем на аналогичную дату прошлого года. Такой значительный показатель роста стал рекордным за последние годы. В целом за последние пять лет ссудный портфель МФО увеличивался в среднем на 47,4% в год, передает inbusiness.kz со ссылкой на ranking.kz.

Одним из сдерживающих факторов развития МФО традиционно было ограничение в привлечении фондирования. К примеру, по сравнению с БВУ микрофинансовые организации не могут привлекать депозиты. Финансирование кредитов осуществляется за счёт собственного капитала и привлечённых заёмных средств — от банков, на фондовом рынке или от международных финансовых организаций. Таким образом, стоимость фондирования у МФО значительно выше, чем у банков. В этой связи вопрос привлечения доступного фондирования актуален для микрофинансового сектора, а его успешное разрешение приведёт к последующему снижению ставок для конечного заёмщика.

Напомним: с 2020 года микрофинансовые организации могут привлекать средства на бирже, хотя ранее такой возможности не было.

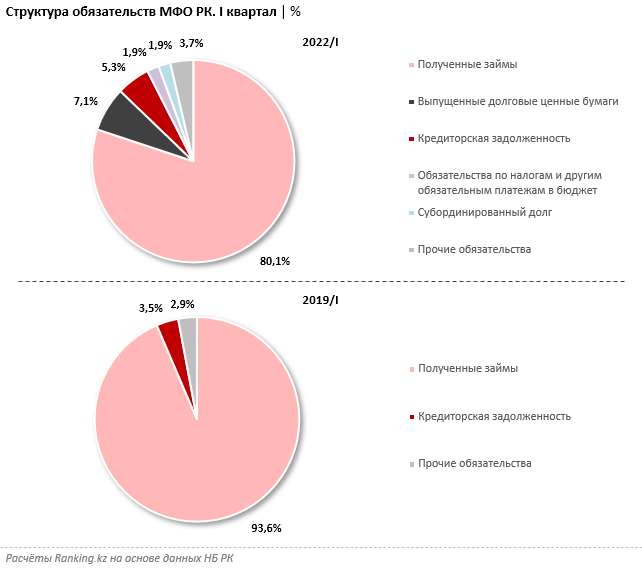

По состоянию на конец первого квартала 2019 года в структуре обязательств МФО 93,6% приходилось на привлечённые займы, 3,5% — на кредиторскую задолженность. При этом стоит отметить, что займы МФО получали в основном от зарубежных, международных финансовых институтов.

К примеру, в структуре обязательств МФО KMF ещё к концу 2019 года 96% приходилось на займы. В свою очередь, из общей суммы полученных займов 91,7% приходилось на финансовые организации стран ОЭСР, и только 8,3% — на займы отечественных финансовых организаций. Аналогичная ситуация была, к примеру, и у МФО "Арнур Кредит". В 2019 году МФО фондировалась в основном за счёт займов от международных финансовых организаций, таких как The BlueOrchard Microfinance Fund, Европейский банк реконструкции и развития (ЕБРР) и другие.

Однако сейчас МФО имеют возможность привлекать фондирование на бирже, с помощью выпуска облигаций, а также привлекать средства от отечественных финансовых организаций. Уже по итогам марта 2022 года в структуре обязательств МФО доля полученных займов снизилась до 80,1%. Ещё 7,1% пришлось на выпущенные долговые обязательства, 5,3% — на кредиторскую задолженность. Таким образом, мы видим существенные изменения в структуре фондирования МФО.

Первой микрофинансовой компанией в Казахстане, выпустившей долговые ценные бумаги, стала МФО "ОнлайнКазФинанс" с брендом Solva. Заметим: компания выпустила облигации сразу на двух фондовых биржах РК — KASE и AIX.

Сейчас Solva один из лидеров по привлечённым на бирже средствам. Только на Казахстанской фондовой бирже KASE МФО "ОнлайнКазФинанс" (Solva) привлекла в общей сложности 24 млрд тг и 15 млн долл. США.

На текущий момент облигации на фондовых биржах РК уже выпустили более 15 МФО, среди которых KMF, "Тойота Файнаншл Сервисез Казахстан", "Арнур Кредит" и другие.

Микрофинансовые организации также начали активно сотрудничать с казахстанскими финансовыми компаниями. Так, к примеру, в феврале текущего года Банк ЦентрКредит открыл для Solva дебютную кредитную линию на 1,5 млрд тг. Полученные средства будут направлены на операционную деятельность и развитие цифрового кредитования для представителей агросектора. Это одна из первых МФО, получивших кредитную линию банка под кредитный портфель, а не под твёрдый залог. А в апреле 2022 года Solva получила кредитную линию уже от Евразийского Банка.

Сейчас крупнейшие МФО могут трансформироваться в банки второго уровня. По данным финансового регулятора, этот процесс будет способствовать развитию конкуренции и повышению доступности финансовых услуг для потребителей; он предполагает соблюдение общих пруденциальных требований и норм, установленных для финансовых институтов.

Трансформация МФО в БВУ также в некоторой мере решит проблему привлечения фондирования и позволит компаниям сектора привлекать депозиты.